Viens no ekonomikas, jo īpaši — eksporta — attīstību ietekmējošiem faktoriem, ir arī valsts sniegtais atbalsts uzņēmējiem. Tas gan ir stingri reglamentēts, tomēr valsts var piedāvāt gan subordinētos (kopā ar komercbankām izsniegtos), gan arī tiešos kredītus, gan arī kredītu garantijas un eksporta apdrošināšanu, un dažus citus instrumentus. Cik šim valsts atbalstam varētu būt liela loma uzņēmējdarbības un eksporta veicināšanā? Varbūt tieši šajā aspektā ieraugāmas kādas būtiskas atšķirības Baltijas valstu starpā, kas varētu skaidrot Lietuvas un Igaunijas veiksmīgāku izaugsmi? Kādas mērķprogrammas pieejamas katrā no Baltijas valstīm, un cik sekmīgi tās darbojas?

Baltijas valstīs pieejamas daudzas un dažādas uzņēmējdarbības, tostarp uz eksportu orientētas atbalsta programmas. Finanšu institūcija, kas sniedz valsts atbalstu uzņēmējiem Latvijā ir Altum, Lietuvā — Invega, bet Igaunijā — KredEx.

portāla BilancePLZ redaktors

Foto: Aivars Siliņš

Aizdevumi

Latvija

Latvijā komersantiem pieejami vairāku veidu aizdevumi no valsts finanšu institūcijas Altum — starta aizdevums un mikrokredīts biznesa uzsācējiem, izaugsmes aizdevums mazajiem un vidējiem uzņēmumiem (MVU).

MVU izaugsmes aizdevums pieejams saimnieciskās darbības veicējiem, kā arī lauksaimniecības pakalpojumu kooperatīvajām sabiedrībām. Aizdevums investīcijām pieejams līdz 2,85 miljoniem eiro no 2 līdz 15 gadiem, savukārt apgrozāmajiem līdzekļiem — līdz 1 miljonam eiro (līdz 285 000 eiro zvejas un akvakultūras projektos). Aizdevumam var pieteikties arī pašnodarbinātas personas. Vairākās nozarēs, kā, piemēram, azartspēles, tabakas un alkohola tirdzniecība, ieroču tirdzniecība, finanšu darbības u.c. šos aizdevumus saņemt nav iespējams.

Starta aizdevumam var pieteikties pat pirms komercdarbības uzsākšanas, bez iepriekšējas biznesa pieredzes (bet ar skaidru biznesa plānu), kā arī pašnodarbinātas personas, taču uzņēmums nedrīkst būt vecāks par 5 gadiem. Iespējams saņemt kredītu no 2000 līdz 150 000 eiro ar gada procentu likmi no 6,5%. Aizdevumu var izmantot apgrozāmajiem līdzekļiem vai investīcijām, kā arī nekustamā īpašuma iegādei. Arī šim aizdevumam pastāv nozaru ierobežojums.

Savukārt mikrokredīts domāts neliela biznesa projekta īstenošanai, tam var pieteikties mikrouzņēmumi, MVU, individuālie komersanti bez uzņēmuma vecuma ierobežojuma. Iespējams saņemt summu līdz 25 000 eiro dzīvotspējīgu biznesa projektu īstenošanai.

Tāpat uzņēmumi Latvijā var saņemt arī aizdevumus energoefektivitātei un ilgtspējai, digitalizācijai, aizdevumu kā līdzfinansējumu bankas kredītam (paralēlais aizdevums). Šā gada pavasarī bija atvērta programma arī lielo investīciju aizdevumiem vidējiem un lieliem komersantiem, kas varēja segt līdz 30% no investīciju projekta attiecināmajām izmaksām ar kapitāla atlaidi līdz 100% apmērā no aizdevuma pamatsummas.

Lietuva

Lietuvā valsts finanšu institūcijas Invega pārvaldītie aizdevumu izsniegšanas instrumenti atšķirīgi ar to, ka vairumā no tiem uzņēmējam ir jāpiesaista arī privātais kredītdevējs, tādējādi veidojot trīspusēju sadarbību.

Tā, piemēram, instruments Alternatyva ir īpaši orientēts uz alternatīvo kreditētāju piesaisti (kas noslēguši sadarbības līgumus ar Invega). Šī instrumenta ietvaros MVU iespējams saņemt kredītu no Invega līdz 500 000 eiro (kopējā summa var būt krietni lielāka, atkarībā no privātā kredītdevēja daļas), kas jāizlieto investīcijām vai apgrozāmo līdzekļu plūsmas segšanai.

Savukārt Atvērto kredītu fonds 3 instrumenta ietvaros uzņēmumam jāpiesaista «finanšu starpnieks», kas ieguldīs vismaz 25% no aizdevuma kopējās summas (instrumenta ietvaros maksimālā pieejamā summa ir 750 000 eiro). Aizdevums pieejams jebkuram uzņēmumam.

Pēc līdzīga principa, tikai sadarbojoties ar divām komercbankām, darbojas arī Dalītā riska kredītu instruments, kur Invega sniedz savu aizdevuma daļu (45%) kā bezprocentu kredītu.

Dažus aizdevumus Invega izsniedz arī tieši, bez privātā kapitāla iesaistes. Tādi ir tiešie aizdevumi (līdz 10 miljoniem eiro) Ukrainas kara skartajiem uzņēmumiem, kā arī aizdevums Startuok, kas pieejams Lietuvā strādājošiem uzņēmumiem, kuru īpašnieki ir Ukrainas pilsoņi.

Nosacīti tiešais kredīta instruments ir arī Perspektyva. Šim instrumentam vērts pievērst uzmanību — tas tieši tendēts uz Lietuvas uzņēmumu izaugsmi augstas produktivitātes un pievienotās vērtības virzienā, jo aizdevumus piešķir «rūpnieciskās izpētes un/vai eksperimentālās attīstības» un «inovatīvu aktivitāšu» īstenošanai. Pieteikties var gan mazie/vidējie, gan lielie uzņēmumi. Kopējais kredīta apmērs vienam komersantam nevar pārsniegt 1 miljona eiro apmēru. Interesanti arī, ka pēc projekta sekmīgas īstenošanas un 80% kredīta un procentu atmaksas, atlikušie 20% tiek uzņēmumam piešķirti kā subsīdija (nav jāatmaksā). Tiesa, arī šajā gadījumā uzņēmumam gan jāpadara «mājasdarbs» — jāpiesaista arī privātais investors, kas ieguldīs projektā vismaz 20% no tā kopsummas.

Igaunija

Igaunijā KredEx piedāvā vairākas aizdevumu opcijas biznesam, atkarībā no aktuālajām vajadzībām.

Iesācēju kredīts, lai gan tā nosaukts, patiesībā pieejams pat visai lielām kompānijām — tām var būt līdz pat 250 darbinieku, gada apgrozījums — līdz 50 miljoniem eiro. Iespējams saņemt līdz 100 000 eiro, no kuriem līdz 50 000 eiro var izmantot kā apgrozāmo kapitālu. Secināms, ka maksimālā summa ir mazāka nekā Latvijas gadījumā (150 000 eiro), arī procentu likme var tikt piemērota mazliet augstāka — līdz 7% + 6 mēnešu Euribor.

Industrijas kredīts tiek izsniegts kā subordinētais aizdevums kopā ar komercbanku vai līzinga kompāniju. Tas pieejams maziem/vidējiem uzņēmumiem, kas darbojas apstrādes rūpniecības, derīgo izrakteņu, elektrības ražošanas, atkritumu apstrādes un vēl dažos sektoros. Aizdevums var sasniegt līdz 2 miljoniem eiro, lai gan ne vairāk kā 40% no finansējamā projekta izmaksām.

Kapitāla aizdevums ir paredzēts strauji augošām kompānijām ar sevi pierādījušu biznesa modeli un izcilu attīstības potenciālu. Aizdevuma mērķis ir finansēt tādas aktivitātes, kas vēl straujāk audzētu šādu uzņēmumu konkurētspēju. Arī kapitāla aizdevuma maksimālais apjoms ir līdz 2 miljoniem eiro, un arī šis ir subordinētais aizdevums, kas ņemams sadarbībā ar bankām.

Eksporta aizdevums, kā liecina nosaukums, ir mērķēts uz eksporta attīstību. Tas pieejams ražotājiem, kas eksportē Igaunijā ražotas preces. Kredītu var izmantot gan ražošanas procesa finansēšanai, gan eksporta apdrošināšanas prēmijas segšanai, gan pircēja atmaksas termiņa pagarināšanai. Tā apjoms var sasniegt līdz pat 3 miljoniem eiro vienam pircējam, bet ne vairāk kā 85% no darījumu vērtības. Eksporta aizdevums ir KredEx izsniegts aizdevums, tajā nav iesaistītas komercbankas.

Aizdevumu garantijas maziem un vidējiem uzņēmumiem

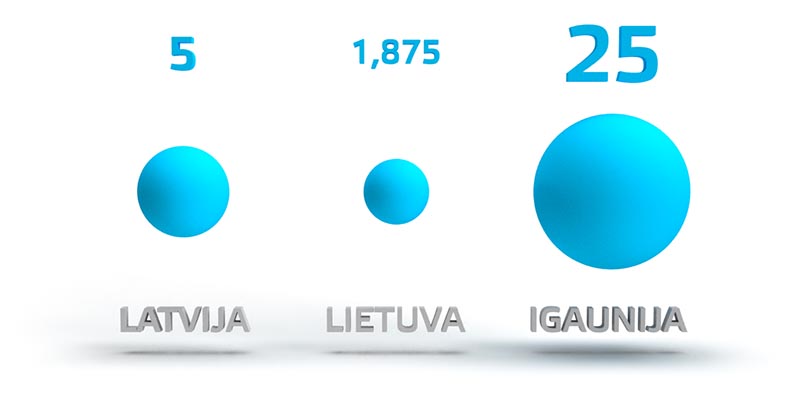

Viens no izplatītākajiem gan biznesa kopumā, gan eksporta atbalsta valsts instrumentiem ir kredītgarantijas. Latvijā uzņēmumiem (juridiskajām personām) vispārējās kredīta garantijas pieejamas līdz 80% apmērā no finansējuma pamatsummas, maksimālā garantiju summa — 5 miljoni eiro. Gada likme var būt arī 0%, bet maksimāli var sasniegt 1,08% (atkarībā no komersanta reitinga un nodrošinājuma). Kredīta garantija kalpo kā papildu nodrošinājums uzņēmuma saistībām bankā. Lai to saņemtu, uzņēmumam jābūt caurspīdīgai finanšu vēsturei un pozitīvai kredītspējai.

Eksporta kredīta garantijas Altum izsniedz eksportētājiem, kas vēlas nodrošināties pret ārvalstu tirgos esoša pircēja maksātnespēju. Taču vispirms eksportētājam jāmēģina šo apdrošināšanu (t.sk. faktoringu) nokārtot savā bankā vai faktoringa kompānijā, un tikai atteikuma gadījumā var vērsties Altum. Minimālais eksporta kredīta garantiju apjoms ir 5000 eiro, bet maksimālais apdrošināšanas limits vienam pircējam — 2 miljoni eiro. Garantiju kopējais kredītlimits nav noteikts, to nosaka pēc darījumu apgrozījuma ar pircēju pēcapmaksas periodā. Kredīta garantijas netiek sniegtas eksportam uz augsta riska valstīm (saskaņā ar Eiropas Komisijas, FATF, valdības regulējumu).

Lietuvā vispārējās kredīta garantijas funkcionē pēc līdzīgiem principiem kā Latvijā. Arī tās sedz 80% no aizdevuma summas, taču maksimālais kredītgarantiju apjoms ir krietni zemāks nekā Latvijā — tikai 1,875 miljoni eiro.

Eksporta kredīta garantijām Lietuvā var pieteikties uzņēmumi, kas darbojas ilgāk par gadu un kuru ikgadējie ienākumi pēdējā darbības gadā pārsnieguši 100 000 eiro. Maksimālais kredītgarantiju apjoms vienam eksportētājam Lietuvā ir 2 miljoni eiro, vienam pircējam (pēc eksportētāja izvēles) tas ierobežots līdz 750 000 eiro (tātad — mazāk elastīgi nosacījumi nekā Latvijā). Kā eksporta kredīta garantiju mērķis Lietuvā definēts «trešo» (ārpus ES) valstu un pat «nemārketējamu riska valstu» tirgu iekarošana, kā arī eksporta apjomu palielināšana, ierobežojot potenciālo risku pircēja iespējamas maksātnespējas dēļ. Pastāv arī īpašs pārāk riskantu valstu saraksts, uz kurām eksporta kredīta garantijas lietuviešu uzņēmējiem netiek sniegtas (piemēram, Afganistāna, Haiti, Irāna, Filipīnas, Mali, Lībija, Pakistāna, Sīrija, Jemena un citas). Svarīgi, ka šādā veidā tiek atbalstīts tikai Lietuvā ražotu preču eksports, tāpēc uzņēmējam, kurš piesakās eksporta kredīta garantijām, jāiesniedz arī Lietuvas Tirdzniecības, rūpniecības un amatniecības kameru asociācijas izdoti dokumenti, kas to apliecina.

Igaunijas finanšu institūcijas KredEx piešķirtās kredītu garantijas pārsteidz ar to maksimālo apmēru, kas ir daudzkārt lielāks nekā Lietuvā un Latvijā — MVU var pretendēt uz garantiju aizdevumiem līdz pat 25 miljoniem eiro (lielie uzņēmumi krietni mazāk — tikai līdz 1,5 miljoniem eiro). Šis garantiju apmērs stājās spēkā tikai šā gada 15. aprīlī, līdz tam maksimālais apjoms bija tāds pats kā Latvijā — 5 miljoni eiro. KredEx uzskata, ka pieckārt lielākā summa palīdzēs Igaunijas uzņēmumiem piesaistīt banku finansējumu daudz ambiciozākiem projektiem, kā arī piesaistīt lielākas ārvalstu investīcijas, un rezultāts tam visam būs arī eksportspējas pieaugums.

Maksimālais uzņēmumu kredīta garantiju apmērs Baltijas valstīs, miljoni eiro

Eksporta kredīta garantiju analogi Igaunijas gadījumā tiek dēvēti precīzāk — par kredīta apdrošināšanu, taču pakalpojuma būtība ir tā pati, jo tas pamatā vērsts uz eksportējošo uzņēmumu darījumu apdrošināšanu (lai gan dažiem instrumentiem pieteikties var arī uzņēmumi, kas strādā vietējā tirgū). KredEx piedāvā vairākus pakalpojumus, no kuriem katram ir sava specifika (daži paredzēti tikai eksporta darījumu apdrošināšanai, daži arī iekšzemes darījumiem, atsevišķiem vai daudziem darījumiem utt.). Interesanti, ka KredEx mājaslapā nevienam eksporta kredītu apdrošināšanas instrumentam nav norādīti maksimālie apdrošināšanas limiti (eksportētājam vai pircējam), vien informēts, ka tie katrā gadījumā tiek izvērtēti individuāli. Iespējams, tas pieļauj elastīgākas iespējas apdrošināt arī krietni lielākus eksporta darījumus.

Izsniegto kredītgarantiju un kredītu salīdzinošie apjomi

Kā rāda Invega gada darbības pārskati, 2021. gadā Lietuvas finanšu institūcija izsniegusi kredītu garantijas 1270 uzņēmumiem 211 miljonu eiro apmērā (2020. gadā — 114 miljoni eiro), no tām individuālās kredīta un līzinga garantijas MVU veidoja 72,55 miljonus eiro (2020. gadā — 47,3 miljonus eiro), portfeļgarantijas kredīta un līzinga darījumiem 117,44 miljonus eiro (2020. gadā — 45,67 miljonus eiro). Eksporta kredītu garantiju apjoms bijis ievērojami mazāks — tikai 2,23 miljoni eiro 2021. gadā un 4,77 miljoni eiro 2020. gadā. Savukārt pagājušajā gadā izsniegto garantiju apjoms atkal sarucis — kopumā 128 miljoni eiro, no kuriem individuālās kredīta un līzinga garantijas MVU — 57 miljoni eiro, portfeļgarantijas — 46 miljoni eiro, bet eksporta kredīta garantiju izsniegšana gandrīz apstājusies — tikai 0,75 miljoni eiro.

Maksimālais eksporta darījumu apdrošināšanas apmērs Baltijas valstīs, miljoni eiro

| Eksportētājam | Vienam pircējam | |

| Latvija | nav noteikts | 2 |

| Lietuva | 2 | 0,75 |

| Igaunija | nav noteikts | nav noteikts |

Altum gada pārskatu dati liecina, ka kopējās izsniegtās aizdevumu garantijas 2020. gadā sasniegušas 137,4 miljonus eiro, bet 2019. gadā — 98,2 miljonus eiro. Arī 2022. un 2021. gadā aizdevumu garantiju kopējās summas bijušas krietni virs simts miljoniem ik gadu (153 miljoni eiro 2022. gadā un 127 miljoni eiro 2021. gadā). Savukārt, kā liecina Altum vidēja termiņa darbības stratēģijā 2022–2024 publicētie dati, eksporta kredītu garantiju portfelis līdz 2021. gada 3. ceturksnim sasniedzis 13,9 miljonus eiro (būtiski vairāk par Lietuvas 8–9 miljoniem tajā laikā), vairāk nekā puse no tām izsniegtas apstrādes rūpniecības uzņēmumiem. Tiesa gan — vairāk nekā 70% no piešķirtajām garantijām sniegtas eksportam uz Baltkrieviju, Krieviju un Ukrainu.

Igaunijas rādītāji aizdevumu garantiju apjomu ziņā bijuši apmēram pa vidu kaimiņvalstu rādītājiem. 2021. gadā KredEx izsniegusi aizdevumu garantijas uzņēmumiem 75,2 miljonu eiro apmērā (104,1 miljons kopā ar 28,8 miljoniem eiro kā papildu garantijām Covid–19 krīzes seku pārvarēšanai), 2020. gadā — 79,6 miljonu eiro apmērā (ar Covid–19 saistītās papildu garantijas — vēl 56,6 miljoni eiro). Eksporta kredīta apdrošināšanas prēmijās 2021. gadā KredEx iekasējuši gandrīz 3 miljonus eiro, un kopējais apdrošināto kompāniju eksporta apgrozījums sasniedzis 616 miljonus eiro (apmēram 3,4% no gada kopējā Igaunijas eksporta). Kopā apdrošināti vairāk nekā 4000 pircēju maksājumu riski.

Kopējais biznesam izsniegto valsts aizdevumu garantiju apjoms Baltijas valstīs, miljoni eiro

| 2020 | 2021 | 2022 | |

| Latvija | 116,8 | 64,9 | 75 |

| Lietuva | 114,3 | 211,1 | 128,1 |

| Igaunija | 136,2 | 104,1 | ? |

Biznesa aizdevumu ziņā Lietuvā visaktīvākais bijis 2021. gads, kad izsniegti 115,88 miljoni eiro (gandrīz visa summa izsniegta kredītos ar finanšu starpniekiem). 2022. gadā gandrīz divreiz mazāk — 66,81 miljons eiro, bet 2020. gadā tie bija 76,73 miljoni eiro. Visapjomīgākā bijusi alternatīvo aizdevēju programma Alternatyva, kas veido pārliecinoši lielāko daļu no kopējā kredītu apjoma. Startuok programma pamazām uzņēmusi apgriezienus pērn, kad tajā (kā vienīgajā no tiešo aizdevumu programmām, kur vispār kas izsniegts) izsniegti 6,23 miljoni eiro. Savukārt it kā tik perspektīvā un ekonomikas izaugsmei šķietami visnoderīgākā programmā Perspektyva tās uzsākšanas 2022. gadā izsniegti kredīti… nulle eiro apmērā. Vai programma būtu iedzīvojusies šogad? Invega pusgada darbības apskats liecina, ka pirmais izsniegtais finansējums ir parādījies, bet — tikai 0,63 miljonu eiro apmērā. Acīmredzot arī lietuviešu uzņēmēji nemaz tik naski uz rūpniecisko izpēti, eksperimentēšanu un inovāciju radīšanu nav — vai arī nespēj atrast privātos investorus, kas būtu gatavi ieguldīt programmā paredzētos 20%.

Altum gada pārskatos redzams, ka visvairāk aizdevumu izsniegti 2020. gadā (138,2 miljonu eiro apmērā), bet pēdējos divos gados kredītu apjoms grozījies ap 100 miljoniem. Publiskajos pārskatos nav atšifrēts sīkāks šo kredītu sadalījums pa programmām.

Igaunijā izsniegto biznesa kredītu pamatapjoms (neskaitot ar Covid–19 pandēmiju saistīto krīzes atbalstu) pēdējos gados bijis stabils — 2019. gadā 117 miljoni eiro, 2020. gadā — 134,2 miljoni eiro (papildu vēl 235 miljoni kā tiešie aizdevumi Covid–19 skartajiem uzņēmumiem) un 2021. gadā — 132,8 miljoni eiro. Līdzīgi kā Lietuvā ar Perspektyva programmu, arī Igaunijā visvājāk darbojies potenciāli visvērtīgākais instruments — eksporta kredītu jomā izsniegts tikai viens aizdevums (6,3 miljonu eiro apmērā).

Kopējais ar valsts starpniecību biznesam izsniegto kredītu apjoms Baltijas valstīs, miljoni eiro

| 2020 | 2021 | 2022 | |

| Latvija | 138,2 | 101 | 96 |

| Lietuva | 76,7 | 115,9 | 66,8 |

| Igaunija | 134,2 | 132,8 | ? |

Kā redzams, gan izsniegto aizdevumu garantiju, gan kredīta darījumu apdrošināšanas apjoma ziņā, skaitļi Baltijas valstīs ir ļoti salīdzināmi — pat ja rēķinātu apmēru uz vienu iedzīvotāju vai uzņēmumu, būtiskas «šķēres» tas neparādītu. Atliek secināt, ka vismaz kvantitatīvā ziņā finanšu atbalsts atšķirības valstu ekonomikās nevarētu būt radījis. Grūti spriest, vai šādas atšķirības varētu slēpties kvalitatīvā ziņā (atbalstīto projektu griezumā). Vienīgās no Latvijas piedāvātajām atšķirīgās finanšu programmas — uz ražošanas inovācijām vērstā Perspektyva Lietuvā un uz eksporta veicināšanu tieši vērstais Eksporta kredīts Igaunijā — vismaz pagaidām ir izgāzušās.

Foto: Aivars Siliņš

Otra datos sameklējama atšķirība, uz ko Bilancei norāda Latvijas Eksportētāju asociācijas The Red Jackets valdes priekšsēdētājs Mārtiņš Tiknuss, saistās ar valsts investīciju veikšanu izpētes un attīstības jomās, kas ir svarīgs priekšnoteikums augstas pievienotās vērtības produktu izstrādei. «Ir tikai divi veidi, kā uzņēmumi var audzēt pievienoto vērtību — palielinot ieņēmumus un samazinot izdevumus. Atbalsta investīcijām (pētniecībā un jaunu produktu attīstībā) pieaugums atļautu Latvijas uzņēmumiem palielināt preču cenas, diferencēt tās un palielināt ieņēmumus. Latvijai ir jāsasniedz OECD vidējās investīcijas izpētes un attīstības sektorā 2,71% no IKP apmērā — pašlaik tās ir tikai 0,61% no IKP,» norāda M. Tiknuss.

Eksportētāju skatpunkts — ar ko Latvija atpaliek valsts atbalsta jomā?

M. Tiknuss uzsver, ka līdzās valsts atbalsta finansiālajam apmēram ne mazāks svarīgs ir programmu darbības ilglaicīgums un paredzamība.

«Atpaliekam divos aspektos — finanšu ieguldījuma apjomā, kā arī tajā, ka mūsu programmas strādā ar pārtraukumiem un kampaņveidīgi, kas pakārtotas ES fondu plānošanas periodiem un ir saraustītas. Praksē mazāk investīciju nozīmē to, ka mēs retāk dodamies uz izstādēm, mazāk veicam pārdošanas aktivitātes un par mums uzzina daudz mazāk potenciālo klientu. Izstrādājam mazāk jaunu produktu un prototipu, kas būtu nepieciešami, lai audzētu pievienoto vērtību un mēs spētu pilnvērtīgāk konkurēt.

Tas, ka finansējums ir kampaņveida un ar pārrāvumiem, nozīmē, ka mēs salīdzinājumā ar konkurentiem nevaram plānot uz priekšu vairāk par gadu, kas attiecīgi rezultējas tajā, ka nevaram rezervēt kvalitatīvas vietas izstāžu hallēs un līdz pat tādam absurdam, ka nezinām, vai asociāciju organizētie kopstendi var tikt apmaksāti šim konkrētajam pusgadam, jo atbalsta programmas šobrīd ir slēgtas, līdz kamēr tiks apstiprināti noteikumi to ieviešanai. Eksports nav sprints, tas ir maratons, un, ja mums nav zināms, vai ūdens būs paredzēts arī 30. un 40. kilometrā, tad arī uzsākt distanci neviens neriskēs.

Ir arī lietas, kur esam labākā situācijā nekā mūsu kaimiņi. Salīdzinot ar Lietuvu, mūsu eksporta atbalsta aktivitātes un līdzfinansējumi ir ar plašāku un individuālāku lietojumu. Latvijas uzņēmumi paši var pieteikties uz noteiktu aktivitāšu veikšanu pēc savas specifikas un vajadzībām, kurpretī Lietuvas atbalsta aktivitātes ir pieejamas tikai asociācijām un uzņēmēju kamerām kopēju projektu īstenošanai, vai atbalsta aktivitātes veic viņu attīstības aģentūras — mazāk individuāli, bet daudz lielākā apjomā,» vērtē M. Tiknuss, paužot asociācijas kopīgo viedokli.

Eksportētāju asociācijas pārstāvis arī uzskata, ka pamatstratēģijai jābūt atbalstīt eksportējošos uzņēmumus, tiesa gan, nepieminot šo uzņēmumu segmentāciju, prioritizējot, piemēram, augstākas pievienotās vērtības eksportu: «Asociācija uzsver, ka tieši eksporta attīstība ir priekšnosacījums ekonomikas attīstībai. OECD, Latvijas bankas un Igaunijas bankas 2017. gadā veiktajā pētījumā konstatēts, ka mazajiem uzņēmumiem, uzsākot eksportu, to produktivitāte ceļas par 60%. Izeja uz ārējiem tirgiem ne tikai nodrošina vietējā tirgus apjoma ierobežojumu pārvarēšanu, bet arī tiek uzskatīta par galveno zināšanu pārneses mehānismu. Eksporta ražošana un pakalpojumu sniegšana ir bijusi visu ātri augošo valstu straujās attīstības stūrakmens.»

Eksportētāju asociācija izvirza divas konkrētas veicamo darbu prioritātes, lai Latvijas eksportu padarītu konkurētspējīgāku:

- kopējām investīcijām R&D (izpētē un attīstībā) ir jāsasniedz 1,5% no IKP gadā, tajā skaitā 38% jābūt no privātā sektora investīcijām. Tātad valsts investīcijām R&D ir jāsasniedz 0,93% no IKP un privātā sektora investīcijām — 0,57% no IKP. Papildu ir nepieciešams valsts finansējuma palielinājums R&D par 0,45% no IKP, un uzņēmumu finansējumam jāaug par 0,41% no IKP;

- kopējam valsts un ES līdzfinansējuma investīcijām produktivitātes celšanā (modernu iekārtu iegādē, robotizācijā un digitalizācijā) un pārdošanas veicināšanā ārvalstīs jābūt 1,5% apmērā no IKP gadā, tādējādi mazinot eksporta preču un pakalpojumu pašizmaksu.

«Visai valsts pārvaldei un administratīvajam aparātam ir jābūt ar skaidru uzstādījumu — jāatbalsta eksports un jāpalīdz eksportētājam pēc iespējas ātrāk tikt cauri birokrātiskiem labirintiem, lai kur tas būtu — vai būvējot rūpnīcu un saskaņojot elektrības pieslēgumu, vai pieņemot darbā ārvalstnieku — katram valsts iedzīvotājam ir jāpieliek sava roka, padarot procesus ātrākus. Valsts aparāta galvenajai reliģijai jābūt eksportam,» asociācijas vārdā uzsver M. Tiknuss.

Traucē gan birokrātija, gan «padomju biznesa» nacionālās īpatnības

Šajā rakstā analizētie dati, kas neuzrāda būtiskas atšķirības biznesa un eksporta valsts atbalstam Baltijas valstu starpā, vedina domāt, ka problēmu sakne meklējama kaut kur dziļāk. Ar to sasaucas Latvijas Tirdzniecības un rūpniecības kameras padomes priekšsēdētāja Aigara Rostovska Bilancei paustās pārdomas.

Foto: Aivars Siliņš

A. Rostovskis nevēlas piešķirt īpašu lomu valsts atbalsta instrumentiem, tā vietā aicinot padarīt konkurētspējīgāku kopējo uzņēmējdarbības vidi, turklāt nevairoties atzīt, ka tas jādara arī pašu uzņēmēju, ne tikai valsts pusē.

«Ja lietojam jēdzienu «atbalsts eksportam» vai «atbalsts uzņēmējiem», man šie vārdu salikumi pat nepatīk. Atbalsts ir nepieciešams maziem bērniem, senioriem, cilvēkiem, kuri ir slimi. Uzņēmējiem nevajag atbalstu — ir tikai jārada apstākļi. Atbalsts nav izšķirošais elements,» uzsver A. Rostovskis.

Kā pirmo maināmo apstākli A. Rostovskis nosauc samilzušo birokrātiju. «Latvijā uz iesniegumiem atbild 30 dienu laikā. Uzņēmējam tas nozīmē, ka tik ilgi jāgaida, lai dabūtu būvatļauju, saskaņojumu un tamlīdzīgi. Igaunijā šis periods ir 7 dienas — tātad četras reizes ātrāk. Tas būtiski maina lietu dinamiku. Latvijā šīs atbildes tāpat tiek gatavotas tikai termiņa pēdējās dienās. Otrkārt, Igaunijā iestādes spēj atbildēt īsāk un konkrētāk, netērējot velti resursus izstieptām, birokratizētām atbildēm. Treškārt, privātajam sektoram būtu jānodod visas funkcijas, kuras tam iespējams nodot. Piemēram, Latvijā ir iestāde, kas pārbauda ārvalstu studentu izglītības dokumentu atbilstību. Mēs jau ilgstoši aicinām, lai uztic to paveikt pašām augstskolām. Valsts ietaupīs naudu, palielināsies temps, sabiedrība iegūs. Taču ierēdniecība turas pie saviem krēsliem. Šie procesi kopumā rezultējas ar to, ka ikvienam Latvijā strādājošam uzņēmumam viss norit ilgāk un dārgāk nekā Lietuvā un Igaunijā,» novērojis uzņēmējs.

Citi svarīgi faktori biznesa vides līdzsvarošanā ar Lietuvu un Igauniju ir darbaspēka nodokļu slogs, kā arī nodokļu sistēmas un atskaišu vienkāršošana, uzskata A. Rostovskis (šiem tematiem veltītu rakstu varējāt lasīt Bilances septembra numurā).

Ceturtkārt, reorganizācija nepieciešama pašvaldību finansēšanas sektorā. Pašreizējā sistēma nekādi neveicinot pašvaldību motivāciju piesaistīt un noturēt uzņēmumus, jo iedzīvotāju ienākuma nodokļa sadales mehānisms motivē tikai iedzīvotāju piesaisti, taču uzņēmums pašvaldībai tiešā veidā neko neatnes — īpaši tad, ja tā darbinieki dzīvo kādā citā pašvaldībā. A. Rostovskis domā, ka pašvaldībām būtu jāsaņem daļa no tajā reģistrēto komersantu samaksātā uzņēmumu ienākuma nodokļa, kā arī daļa no tajā strādājošo darbinieku nomaksātajiem algas nodokļiem.

Būtiskas problēmas esot arī darbaspēka pieejamība (birokrātiskā sloga dēļ daudziem uzņēmējiem vienkāršāk esot nomāt darbaspēku no Polijas, kas beidzas ar to, ka Latvijas valstij garām aiziet daļa nodokļu), kā arī enerģētikas izmaksas. Visbeidzot, svarīgs elements ir arī Latvijas uzņēmēju spēja piekļūt ārējam finansējumam (kas jau ciešāk sasaucas ar valsts atbalsta instrumentu tematiku).

«Jāatzīst arī akmens uzņēmēju dārziņā. Kaut kādu iemeslu dēļ Latvijas uzņēmēju vidējās ambīcijas ir zemākas. Par to liecina arī Baltijā strādājošo riska kapitāla pārvaldītāju novērojumi — lietuvieši un igauņi ir daudz aktīvāki, piesaistot kapitālu, laužoties eksporta tirgos. Mūsu biznesa kultūra palikusi padomiskas domāšanas līmenī — labāk aiziet pie kāda politiķa vai ierēdņa, lai tiktu pie valsts pasūtījuma. Tā ir cita veida kompetence, «sarunāšanas» kompetence. Lietuvieši un igauņi spēj vairāk orientēties uz reālo tirgus ekonomiku,» saka A. Rostovskis. Viņš rosina apdomāt Latvijas Darba devēju konfederācijas prezidenta Andra Bites ideju — proti, piešķirt publiskos pasūtījumus tikai tiem uzņēmumiem, kas jau spējuši demonstrēt eksportspēju. Tiesa, Igaunijas IT sektora uzņēmumu pozitīvais stāsts gan liecina par pretēju notikumu secību — vispirms šie komersanti attīstīja prasmes, realizējot digitalizācijas pasūtījumus valsts pārvaldē (šis process noritēja jau 2000. gados), un pēc tam uz gūtās pieredzes pamata izauga par veiksmīgiem IT pakalpojumu eksportētājiem. «Tas ir labs pretarguments. Manis minētais modelis varētu sākt strādāt pie noteikta apjoma — pusmiljona, miljona vai diviem miljoniem eiro. Protams, neliela apjoma biznesam publiskie pasūtījumi var kļūt par stimulu izaugt. Taču situācijās, kad pie publiskajiem pasūtījumiem gadu no gada piekļūst vienas un tās pašas kompānijas, tām tomēr būtu jāspēj demonstrēt izaugsme. Tas, kas notiek patlaban — ja godīgi, es šos cilvēkus pat nesaucu par uzņēmējiem. Viņi strādā, tikai un vienīgi apkalpojot vietējo publisko sektoru. Ap šiem procesiem rodas arī korupcija un visas pārējās problēmas,» secina A. Rostovskis.

Runājot par valsts atbalsta instrumentiem, A.Rostovskis Latvijā ievērojis to pašu lēnīgumu un birokrātiju, kas citās jomās: «Manā rīcībā nav datu, kas apliecinātu, ka Lietuvā un Igaunijā valsts atbalsts būtu apjomīgāks, taču esam pieredzējuši, ka arī šīs atbalsta naudas ieplūšana sistēmā, vismaz Centrālās finanšu un līgumu aģentūras funkciju kontekstā, notiek daudz birokrātiskāk, lēnāk nekā kaimiņvalstīs.»

A. Rostovskis arī uzskata, ka nebūtu pamata valsts atbalstu šķirot pēc uzņēmējdarbības nozaru perspektivitātes, tā vietā jāskatās konkrēta uzņēmuma rādītāji. «Nereti ir situācijas, kad uzņēmums pārstāv it kā produktīvu nozari, bet, aplūkojot datus, izrādās, ka, piemēram, daudzi Latvijas IT uzņēmumi ir ar zemu produktivitāti. Un otrādi — ir daudzi uzņēmumi no nosacīti maz produktīvajām nozarēm kā pārtikas rūpniecība, kokrūpniecība vai izglītība, kas strādā produktīvāk par minētajiem IT uzņēmumiem.»

Viens no valsts atbalsta instrumentu lietderīgākajiem efektiem ir tas, ka tie ļauj tikt pie papildu ārējā finansējuma uzņēmējiem, kuriem komercbankas pašas par sevi kredītu neriskētu dot, uzskata bankas Citadele galvenais ekonomists Mārtiņš Āboliņš. Piemēram, situācija, kad uzņēmums vēlas veikt ļoti lielas investīcijas (kas nav samērojamas ar esošo naudas plūsmu), lai panāktu strauju apgrozījuma kāpumu, kā arī dažādas nestandarta situācijas. Jautāts, kāpēc neiedzīvojas tādas, uz ekonomikas attīstību visvairāk vērstās programmas, kā Perspektyva Lietuvā vai Eksporta kredīts Igaunijā, M. Āboliņš kā iespējamos iemeslus min šāda veida instrumentu specifiku, jo reizēm tie piemēroti tikai nišas uzņēmumiem, kā arī reizēm lielo administratīvo slogu, gatavojot atskaites un tamlīdzīgi.

Foto no bankas Citadele arhīva

«Eksporta un biznesa atbalsta programmām ir jābūt, un par to, kas tajās būtu maināms, lai uzņēmēji šos instrumentus izmantotu aktīvāk, būtu jāaptaujā komersanti, kas šos rīkus jau izmēģinājuši, lai saprastu, kas viņiem traucēja, kas būtu nepieciešams, lai izmantot vairāk. Ir lietas, kas ar laiku jau tikušas papildinātas — piemēram, savulaik eksporta kredītgarantijas bija pieejamas tikai uz darījumu partneriem ārpus ES valstīm, taču arī Eiropā var gadīties dažādas riskantas situācijas,» saka M. Āboliņš.

Projektu «Latvija Baltijas ekonomikā: kā panākt un apsteigt Lietuvu un Igauniju?» finansē Mediju atbalsta fonds no Latvijas valsts budžeta līdzekļiem. Par publikācijas «Valsts atbalsts biznesam un eksportam — Baltijas valstu salīdzinājums» saturu atbild SIA Lietišķās informācijas dienests. #SIF_MAF2023

Publicēts žurnāla “Bilance” 2023. gada oktobra (502.) numurā.